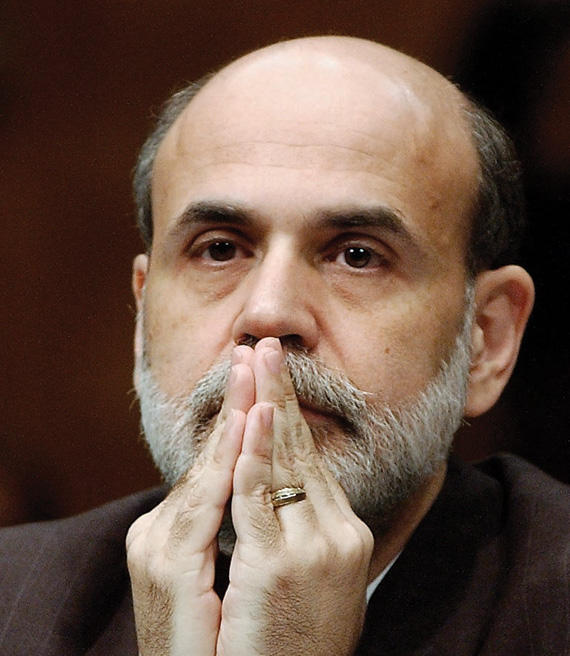

كان برنانكي يتمتع بنفوذ هائل حتى قبل أن يصبح رئيسا لمجلس البنك في 2006. فحين كان أحد محافظي البنك في 2002، قدم مساهمات مميزة، بما في ذلك حث عام 2002 بعنوان “حتى نضمن ألا يحدث ذلك (أي الانكماش الياباني) في أمريكا”، ومقاله في 2004 كان احتفالاً بـ “الاعتدال العظيم”. وقبل ذلك، خصوصاً في 1999، شارك في تأليف بحث مع مارك جيرتلر، من جامعة نيويورك، جادل فيه بأن “أفضل إطار للسياسة النقدية من حيث الحصول على استقرار الأسعار والاستقرار المالي هو نظام من الاستهداف المرن لمعدل التضخم”. وهذا هو صلب عقيدة البنك المركزي الحديث.

في مناسبة وداعه في كانون الثاني (يناير) الماضي، بدأ برنانكي الحديث عن “الشفافية والمساءلة”، مشيراً إلى حقيقة تعود إلى كانون الثاني (يناير) 2012 تقول “إن اللجنة الفيدرالية للسوق المفتوحة وضعت، للمرة الأولى، هدفاً صريحا للتضخم على المدى الطويل نسبته 2 في المائة”. وأضاف أن “شفافية ومساءلة الاحتياطي تبين أنها حاسمة في مجال مختلف تماماً، وهو مساندة الشرعية الديمقراطية للبنك”. وكان على حق بالتأكيد، فالبنوك المركزية تتمتع بصلاحيات ضخمة وتعتبر الشفافية والمساءلة من الأمور الحيوية إذا كانت ممارسة تلك الصلاحيات ستكون فعالة ومشروعة.

مجال آخر ركز عليه برنانكي هو الاستقرار المالي، لكن أثناء الفترة المؤدية إلى الأزمة ارتكب خطأين.

أولاً، في ثنائه عام 2004 على الاعتدال العظيم ـ هذه الصفة المليئة بالصلف والزهو التي أعطيت للاقتصاد الأمريكي لمدة 80 سنة قبل الأزمة المالية والاقتصادية ـ ادعى برنانكي أن “السياسة النقدية الجيدة ربما كانت من العوامل الرئيسية التي أسهمت في ازدياد الاستقرار الاقتصادي”. ومن هذا الباب عرض برنانكي الغمامة التي تغشى عيون مهنة الاقتصاد. وكما حاول هايمن مينسكي، الاقتصادي الذي لم يكترث به أحد، أن يخبرنا، فإن الاستقرار يعمل على زعزعة الاستقرار. والنظام المالي النشط، المليء بالمشاريع، يخلق المخاطر غالباً عن طريق زيادة الرفع المالي بصورة عجيبة في الأوقات الجيدة.

ثانياً، غابت عن برنانكي مضامين القروض العقارية لضعاف الملاءة. وهكذا نجده في أيار (مايو) 2007 يقول “إننا نعتقد أن أثر المتاعب في قطاع القروض لضعاف الملاءة على سوق الإسكان الأوسع سيكون محدوداً على الأرجح، ولا نتوقع تداعيات مهمة من سوق القروض لضعاف الملاءة على بقية الاقتصاد أو على النظام المالي”.

ولحسن الحظ، حين أصبح من الواضح أن حكمه كان مجانباً للصواب إلى حد بعيد، تصرف البنك في عهده بصورة حاسمة وفعالة، عندما قلص أسعار الفائدة وعمل على استدامة الائتمان. وكذلك حين أخذ برنانكي، محارِب الهلع، يتبع إرشاد الاقتصادي الفيكتوري، والتر باجيت، الذي كان يحض على الإقراض غير المحدود من قبل البنوك المركزية إلى المؤسسات المليئة في أوقات الأزمة.

وبعد أن أوقف تشنج الأسواق المالية، أخذ البنك يركز على الاقتصاد المريض. وكما يشرح برنانكي “حتى يتمكن البنك من تقديم مزيد من التسهيل في السياسة النقدية، رغم القيود المفروضة بفعل سعر الفائدة الأدنى المعمول به، تحول البنك إلى أداتين بديلتين، هما الإرشاد المتقدم المعزَّز بخصوص المسار المحتمل لسعر الفائدة الأساسي، ومشتريات على نطاق واسع للأوراق المالية ذات الأجل الطويل لإدخالها في محفظة البنك”.

وأدينت الإجراءات التي من هذا القبيل على نطاق واسع لأنها تنطوي على خطر توليد التضخم المفرط، أو عرقلة التصفية المرغوبة لحالات الإفراط التي كانت سائدة قبل الأزمة. لكن الانتقادات جانبت الصواب، إذ كان الخوف من التضخم المفرط يقوم على أنموذج ميكانيكي يربط بين احتياطيات البنك المركزي وقروض البنوك، وهو أمر لا شأن له بالعمليات المصرفية الحديثة. فالبنوك ليست مقيدة بالاحتياطيات وإنما بتصوراتها عن المخاطر والعوائد للإقراض الإضافي. وحلقت الاحتياطيات إلى الأعالي، وانهارت القروض في الأزمة، وهذا هو السبب في أن البنك المركزي اضطر إلى التدخل. وأخفقت الدعوات المطالبة بالتصفية في أن تفهم أن الهلع المنفلت من عقاله يمكن أن يتسبب في إفلاس جماعي وركود عظيم آخر.

كذلك عبر كثير من الناس عن مخاوفهم من الخروج من هذه السياسات الاستثنائية. مرة أخرى، هذا الخوف لم يكن في محله، نظرا لوجود الأدوات اللازمة لإدارة الاحتياطيات الفائضة أو تصفيتها. كذلك اشتكي كثيرون من الاعتماد المفرط على السياسة النقدية. وقد جاء تصميم الكونجرس على فرض تقليص في المالية العامة في توقيت غاية في السوء، ما جعل البنك المركزي هو اللاعب الوحيد.

بصورة عامة، تمكن البنك من التعامل مع الأزمة وما بعدها في ظروف عصيبة تماماً، ومن أجل ذلك يستحق برنانكي أكبر الفضل.

لكن أين يترك برنانكي السياسة المالية والنقدية؟ الجواب: في موقع يحوطه قدر كبير من اللبس. هناك تحديان هائلان، كلاهما مرتبط بأخطاء ما قبل الأزمة.

الأول، مدى إمكانية الجمع بين سياسة نقدية تقوم على استهداف التضخم مع الاستقرار المالي. وهذا أمر يعتمد تحقيقه على جعل فكرة جديدة – هي الحصافة في سياسة الاقتصاد الكلي – فعالة. ولا أحد يعلم في الواقع ما إذا كان من الممكن إنجاح هذه الفكرة.

الآخر، ما إذا كانت الإجراءات المتخذة كافية لجعل النظام المالي أقل ضعفاً من ذي قبل. وأجدني لا أزال أشعر بالقلق. صحيح أن هناك تحسناً في الأنظمة والإشراف، لكن من حيث الأساس يعتبر النظام المالي لعالم اليوم مثلما كان من قبل. بل ازداد الوضع سوءاً، ولا يزال خاضعاً لهيمنة عدد أقل من البنوك العملاقة المعقدة ذات الرسملة التي هي بالكاد كافية. إن مفهوم أن من الممكن “حل” هذه المؤسسات في حالة حدوث ذعر دون إثارة الهلع تظل غير مجربة، وإلى حد ما لهذا السبب وعود الحكومة بعدم إنقاذ البنوك لا تجد من يصدقها. وهذه تركة مثيرة للقلق إلى حد كبير.

سيعتبر برنانكي بالتأكيد واحداً من أبرز رؤساء مجلس الاحتياطي الفيدرالي، لكن حقيقة أن مثل هذا النشاط المفرط كان لازماً لإنقاذ العالم من الدمار الاقتصادي تنبئنا بمدى الهشاشة التي كان عليها النظام المالي العالمي الجديد اللامع، ومدى وهمنا حين نضع ثقتنا في استقرار هذا النظام. لقد أنقذ برنانكي الموقف، لكنه أيضاً يخلف وراءه مسائل عالقة حول مستقبل البنوك المركزية والمال والتمويل. ويجدر بنا ألا ننسى هذه المسائل، لأنها مهمة.

مارتن وولف من لندن